夫婦で過ごす老後は、安心して暮らしたいものです。夫婦での老後生活には、どれだけの老後資金が必要なのかご存知でしょうか?そして、足りない場合にはどう対応するべきなのかを知ることが大切です。

老後を夫婦で暮らす場合は、2人分の年金が受給できるため、単身世帯よりも余裕のある暮らしができることが多いです。

この記事では夫婦の老後資金について、準備が必要な資金の見積もりから、足りない場合の解決策までをわかりやすく解説します。

夫婦の老後資金はいくら必要か?

夫婦の老後資金がいくら必要かは、男女の平均寿命と、定年退職から寿命までの年数に基づいて計算します。大まかには2,000万円から3,000万円が必要とされています。

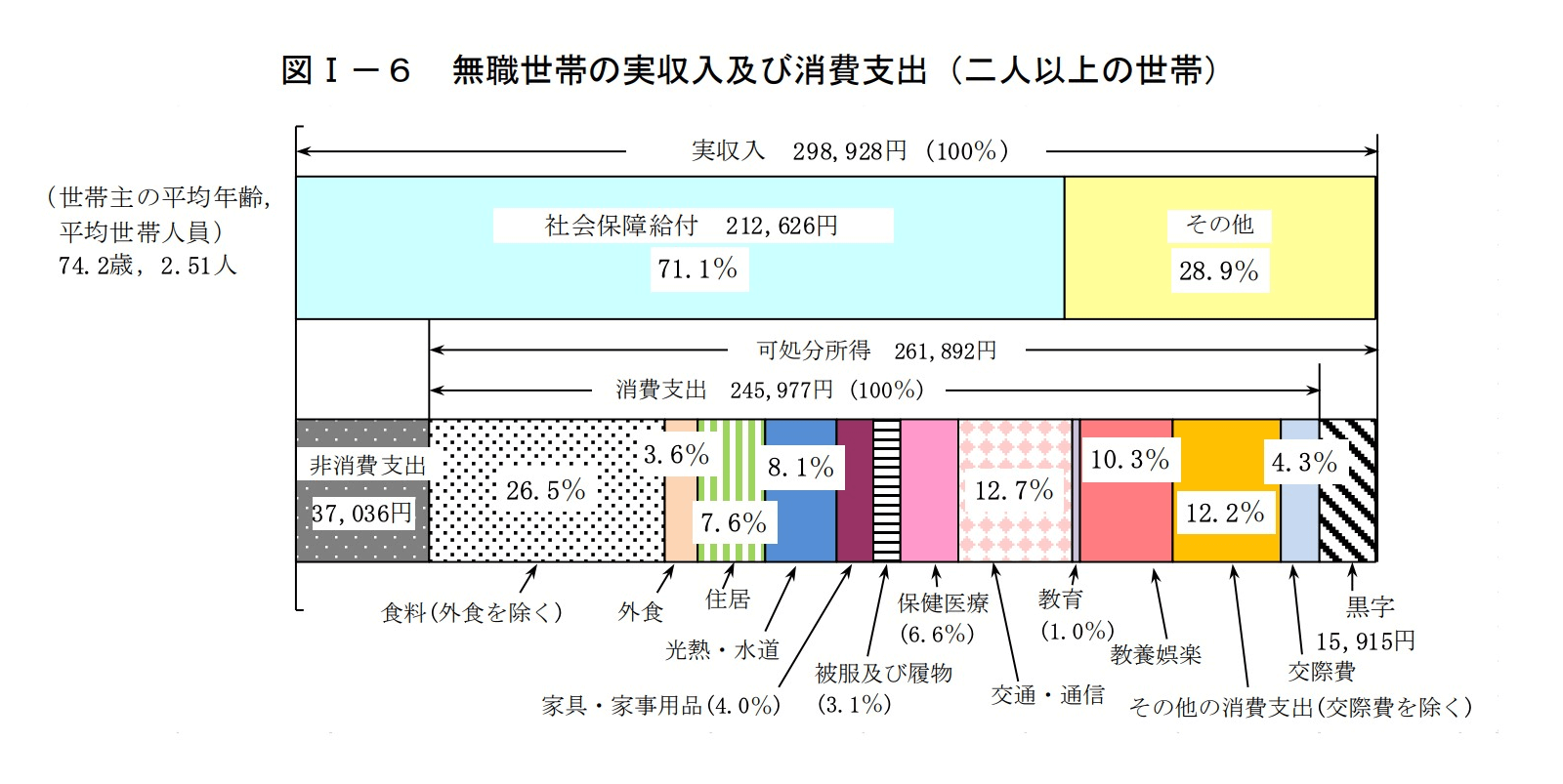

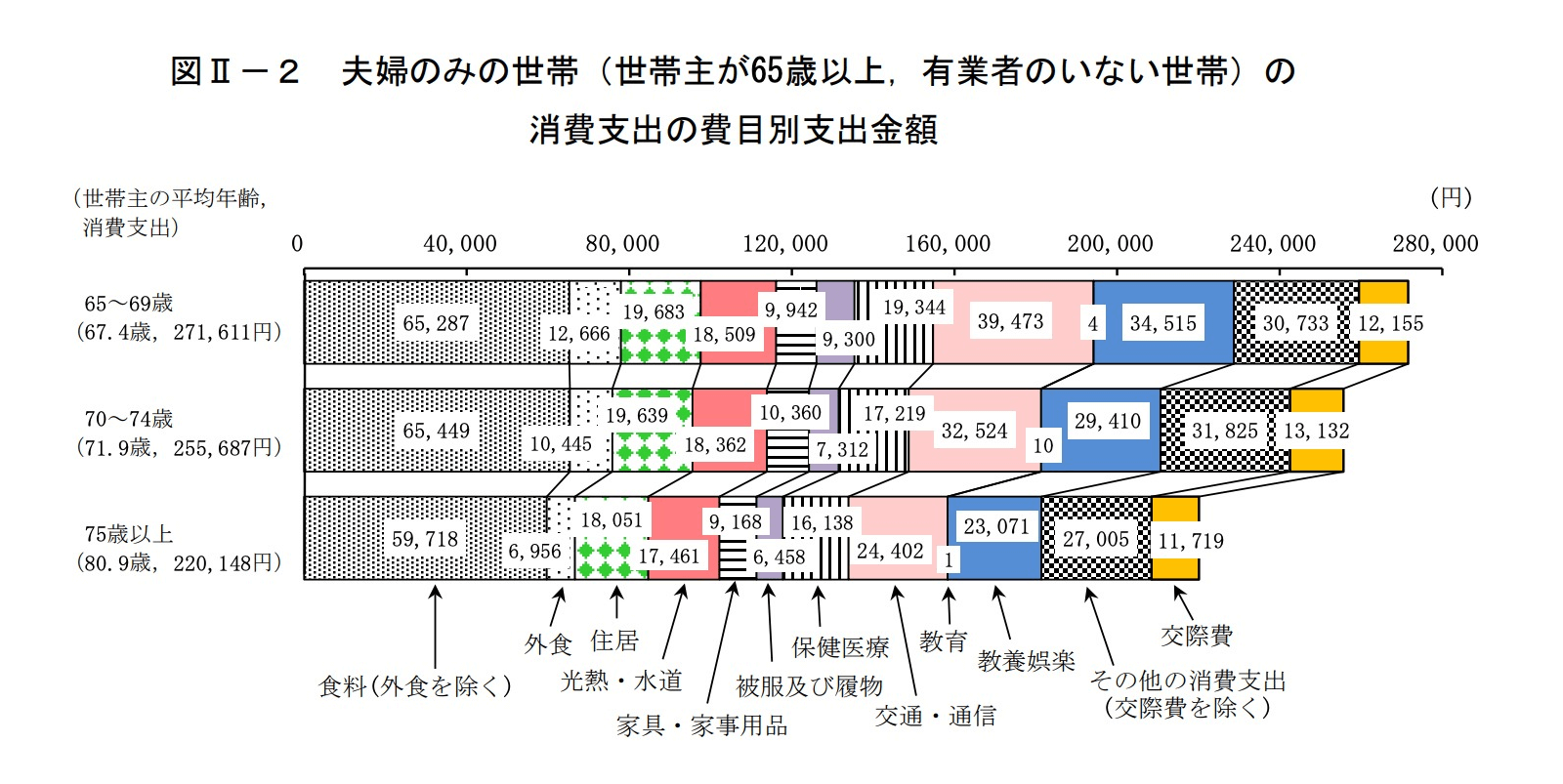

総務省が発表している二人以上の世帯の消費支出の統計データによると、夫婦の消費支出は、65~69歳は月約27万円、70~74歳は月約26万円、75歳以上は月約22万円となっています。さらに非消費支出として、月約4万円が必要になります。

つまり、夫婦の生活費として、65~69歳は月約31万円、70~74歳は月約30万円、75歳以上は月約26万円が必要となる計算です。この生活費について、年金で足りない部分を老後資金として準備する必要があるのです。

| 生活費(月) | 年間生活費 | |

|---|---|---|

| 65~69歳 | 31万円 | 372万円 |

| 70~74歳 | 30万円 | 360万円 |

| 75歳以上 | 26万円 | 312万円 |

出典:総務省統計局(2021 年(令和3年)2月 26 日)2019年全国家計構造調査 家計収支に関する結果 結果の概要

出典:総務省統計局(2021 年(令和3年)2月 26 日)2019年全国家計構造調査 家計収支に関する結果 結果の概要

こちらの統計を参考に、夫婦で老後を迎える場合に必要な老後資金の目安をみてみましょう。以下の計算は「生活をする」老後資金の計算です。趣味や旅行など老後の楽しみに使いたい場合や、病気などの出費は、目安額にプラスしてください。

自営業・フリーランス世帯に必要な老後資金が高額に見えますが、自営業の場合は、一般的に定年退職となる年齢になっても退職することなく、仕事を続けられます。65歳以降でも収入がある場合は、準備が必要な老後資金は少なくなります。

夫婦で老後を迎える場合に準備が必要な老後資金の目安

以下の条件で、「持ち家あり・なし」夫婦二人暮らし世帯の老後資金を計算しました。

・夫婦は同じ年齢

・平均寿命は、夫81歳、妻87歳

・毎月の消費支出は、夫婦で26万円、妻のみで15万円

・非消費支出は、夫婦で4万円、妻のみで1万円

・国民年金は、夫婦ともに5万円

・厚生年金は、夫16万円、妻10万円

・家賃は、夫婦で10万円、一人で5万円

・介護費用は、夫婦で1,000万円

| 持ち家暮らし | 賃貸暮らし | |

|---|---|---|

| 共働き会社員世帯 (夫婦ともに厚生年金) | 1,980万円 (生活費980万円、介護費用1,000万円) | 4,260万円 (生活費・家賃3,260万円、介護費用1,000万円) |

| 専業主婦世帯 (夫が厚生年金、妻が国民年金) | 2,940万円 (生活費1,940万円、介護費用1,000万円) | 5,230万円 (生活費・家賃4,230万円、介護費用1,000万円) |

| 自営業・フリーランス世帯 (夫婦ともに国民年金) | 5,640万円 (生活費4,640万円、介護費用1,000万円) | 7,920万円 (生活費・家賃6,920万円、介護費用1,000万円) |

参考:総務省統計局(2021 年(令和3年)2月 26 日)2019年全国家計構造調査 家計収支に関する結果 結果の概要

※2 世帯主の年齢階級

詳しい計算式を確認したい場合はこちら

持ち家あり共働き会社員世帯(夫婦ともに厚生年金)

| 支出金額(月額) | 厚生年金(月額) | 差額 | |

|---|---|---|---|

| 夫婦二人で生活(16年間) | 30万円 | 26万円 | マイナス4万円×16年間分=768万円 |

| 妻一人で生活(6年間) | 16万円 | 13万円 | マイナス3万円×6年間分=216万円 |

| 必要な生活資金 | 984万円 |

賃貸暮らし共働き会社員世帯(夫婦ともに厚生年金)

| 支出金額(月額) | 厚生年金(月額) | 差額 | |

|---|---|---|---|

| 夫婦二人で生活(16年間) | 30万円+家賃10万円 | 26万円 | マイナス14万円×16年間分=2,688万円 |

| 妻一人で生活(6年間) | 16万円+家賃5万円 | 13万円 | マイナス8万円×6年間分=576万円 |

| 必要な生活資金 | 3,264万円 |

持ち家あり専業主婦世帯(夫が厚生年金、妻が国民年金)

| 支出金額(月額) | 年金(月額) | 差額 | |

|---|---|---|---|

| 夫婦二人で生活(16年間) | 30万円 | 21万円 | マイナス9万円×16年間分=1,728万円 |

| 妻一人で生活(6年間) | 16万円 | 13万円 | マイナス3万円×6年間分=216万円 |

| 必要な生活資金 | 1,944万円 |

賃貸暮らし専業主婦世帯(夫が厚生年金、妻が国民年金)

| 支出金額(月額) | 年金(月額) | 差額 | |

|---|---|---|---|

| 夫婦二人で生活(16年間) | 30万円+家賃10万円 | 21万円 | マイナス19万円×16年間分=3,648万円 |

| 妻一人で生活(6年間) | 16万円+家賃5万円 | 13万円 | マイナス8万円×6年間分=576万円 |

| 必要な生活資金 | 4,224万円 |

持ち家あり自営業・フリーランス世帯(夫婦ともに国民年金)

| 支出金額(月額) | 国民年金(月額) | 差額 | |

|---|---|---|---|

| 夫婦二人で生活(16年間) | 30万円 | 10万円 | マイナス20万円×16年間分=3,840万円 |

| 妻一人で生活(6年間) | 16万円 | 5万円 | マイナス11万円×6年間分=792万円 |

| 必要な生活資金 | 4,632万円 |

賃貸暮らし自営業・フリーランス世帯(夫婦ともに国民年金)

| 支出金額(月額) | 国民年金(月額) | 差額 | |

|---|---|---|---|

| 夫婦二人で生活(16年間) | 30万円+家賃10万円 | 10万円 | マイナス30万円×16年間分=5,760万円 |

| 妻一人で生活(6年間) | 16万円+家賃5万円 | 5万円 | マイナス16万円×6年間分=1,152万円 |

| 必要な生活資金 | 6,912万円 |

老後資金 = ※1 夫婦の老後資金 + ※2 妻の老後資金

※1 夫婦の老後資金 = (年金 − 生活費・居住費) × 16年分 + 夫婦の介護費用

※2 妻の老後資金 = (年金 − 生活費・居住費) × 6年分

- 生活費:食費、光熱費、通信費、保険料など

- 家賃:賃貸費用

- 居住費:固定資産税、修繕積立金、家賃など

日本の平均寿命は男性81歳、女性87歳

夫婦の老後資金を計算するには、平均寿命を確認しましょう。最新の統計によると、男性の平均寿命は81年、女性は87年です。そして、定年退職(一般的には65歳)から平均寿命までの年数を計算し、その期間の生活費を老後資金として計算します。

| 男性 | 女性 | |

|---|---|---|

| 平均寿命 | 81年 | 87年 |

| 定年退職(65歳)から平均寿命まで | 16年間 | 22年間 |

参考:厚生労働省(令和2年)令和2年版 厚生労働白書-令和時代の社会保障と働き方を考える-

図表1-2-1 平均寿命の推移

たとえば、夫婦が同じ年齢で、夫が65歳で退職し81歳まで生きるとすると、約16年間は夫婦二人分の老後資金と、さらに、夫が亡くなった後の妻の約6年間の老後資金を準備する必要があります。

老後資金は、単純な生活費だけでなく、老後の楽しみや趣味、病気や介護などの予期せぬ出費も含めた全体的な資金を考慮する必要があります。

夫婦で受給できる年金額を確認する

老後の生活において、年金は基本的な収入源です。夫婦が受け取れる年金額は、共働きかどうか、専業主婦・主夫か、自営業やフリーランスか、などによって大きく異なります。老後資金計画を立てる上で、どれだけの年金が見込まれるかを知ることが大切です。

紹介する年金額は、あくまで統計データであり、具体的な金額は勤務年数や所得によって異なるため、正確な額を知るには年金事務所へ確認しましょう。

共働き会社員夫婦の年金額(厚生年金)

共働きの会社員夫婦は、両者が厚生年金に加入している場合、比較的高額な年金を受け取ることができます。たとえば、夫と妻がそれぞれ年収400万円で働いていた場合、約40年間の勤務で、一人あたりの年金額は、月額約14万円程度になります。したがって、夫婦合わせて月額28万円の年金受給が見込めます。

厚生労働省の統計データによると、令和3年度の厚生年金保険の受給者について、平均額は145,665円となっています。これは男女合わせた平均値です。一般的には女性の方が給与が低く、育児や介護で仕事を離れることが多いため、女性の厚生年金の平均額は10万円程度となっています。

厚生年金の一人当たり平均金額

| 厚生年金の平均金額(月額) | |

|---|---|

| 令和元年 | 146,162 円 |

| 令和2年 | 146,145円 |

| 令和3年 | 145,665円 |

参考:厚生労働省年金局 (令和4年12月)令和3年度 厚生年金保険・国民年金事業の概況

※表6 厚生年金保険(第1号) 受給者平均年金月額の推移

専業主婦・主夫の家庭での年金額(厚生年金・国民年金)

夫婦の一方が厚生年金加入者、もう一方が専業主婦・主夫の場合、年金額は共働き夫婦より少なくなります。たとえば、夫が年収400万円で40年間働いた場合、年金は月額約14万円になります。妻は国民年金となるため、夫婦合わせて月額20万円の年金受給が見込めます。

国民年金・厚生年金の一人当たり平均金額

| 国民年金(月額) | 厚生年金(月額) | |

|---|---|---|

| 令和元年 | 56,049円 | 146,162 円 |

| 令和2年 | 56,358円 | 146,145円 |

| 令和3年 | 56,479 円 | 145,665円 |

参考:厚生労働省年金局 (令和4年12月)令和3年度 厚生年金保険・国民年金事業の概況

※表6 厚生年金保険(第1号) 受給者平均年金月額の推移

※表 20 国民年金 受給者の平均年金月額の推移

自営業・フリーランスの年金額(国民年金)

夫婦共に国民年金のみの場合、年金額は比較的低くなります。国民年金は一人あたり月額約56,479円です。したがって、夫婦合わせて月額約11万円の年金受給が見込めます。自営業者やフリーランスは国民年金のみの加入となるため、年金額は国民年金の基準に準じます。

国民年金の一人当たり平均金額

| 国民年金(月額) | |

|---|---|

| 令和元年 | 56,049円 |

| 令和2年 | 56,358円 |

| 令和3年 | 56,479 円 |

参考:厚生労働省年金局 (令和4年12月)令和3年度 厚生年金保険・国民年金事業の概況

※表 20 国民年金 受給者の平均年金月額の推移

「持ち家ありの夫婦」は自宅を活用して資金調達できる

内閣府の令和5年版高齢社会白書によると、65歳以上の8割以上が持ち家に居住しています。住宅ローンを完済している場合は、毎月の家賃支出が無いことで、居住にかかる費用が大幅に減少します。

持ち家を持つ夫婦にとって、自宅は単なる住居以上の価値を持ちます。老後の資金が足りなくなった場合には、自宅を活用して資金調達することができます。このことで、賃貸に住む独身者よりも余裕を持てる夫婦が多い状況ではあります。

リースバックやリバースモーゲージなどで不動産を現金に変えられることは大きな強みとなり、経済的な余裕ができるでしょう。

参考:内閣府(令和5(2023)年版) 令和5年版高齢社会白書 4 生活環境

「持ち家なしの夫婦」は家賃分2,000万円以上の準備が必要

持ち家がない夫婦にとって、老後の生活には家賃の準備が必要となります。たとえば、家賃が10万円の部屋に夫婦で住む場合は、2人分の国民年金のほぼ全額をかけて家賃を支払うことになります。

夫婦で16年間を家賃10万円で暮らし、配偶者と死別後は一人で家賃5万円で6年間暮らすとすると、2,280万円の資金が必要です。

そのため、持ち家がない夫婦は、より多くの老後資金を準備する必要があります。毎月の収支がマイナスになっても貯蓄で賄えるように、老後資金を貯めておく必要があるのです。

「高齢者施設に入居する夫婦」は資金に合わせて選べる

夫婦で高齢者施設へ入居することも、老後の選択肢の一つです。高齢者施設のタイプやサービス内容は多様で、夫婦の財政状況に合わせて選ぶことが可能です。

高齢者施設には様々な価格帯があり、サービス付き高齢者向け住宅、介護付き老人ホーム、特別養護老人ホームなど、施設の種類によって入居費用や月額利用料が異なります。終身利用できる老人ホームに入居すれば、入居費用を追加で支払う必要がないため出費が抑えられます。

総務省の統計データによると、入居一時金が平均260万円程度、施設からの請求が平均12万円程度、個人的な支出が平均2万円程度となっています。

参考:総務省統計局(令和3年3月5日)高齢者施設入所者の家計の把握

※(6)一般の高齢単身世帯との比較

老人ホームと言っても、サービス内容や費用は各ホームによってさまざまです。中には高級有料老人ホームもあり、様々なアクティビティや豪華な食事を提供しています。費用も高額になりますが、その分サービスや設備が充実していることが特徴です。

持ち家と賃貸、どちらが有利?

老後の生活に関しては、持ち家がある方が有利と言えるでしょう。理由は、万が一老後資金が足りなくなった時に、自宅を活用して資金調達ができるためです。

持ち家のメリット

- 資産価値がある

不動産としての資産価値があり、将来的にリースバックやリバースモーゲージなどで現金に変えることができます。賃貸に出すことで収入源にもなり得ます。 - 住居費が減少する

住宅ローン完済後は住居費が大幅に減少し、老後の財政負担が軽減されます。 - リフォームの自由度が高い

老後の生活に合わせて、自分の好みや生活しやすさに合わせてリフォームや改装が可能です。

持ち家のデメリット

- 税金や修繕費がかかる

資産価値に合わせて固定資産税が発生します。設備の故障時は自分で修繕する必要があります。 - 簡単に住み替えができない

一般的に、不動産を売却するには時間がかかります。持ち家である以上、賃貸のように住み替えることはできません。

賃貸のメリット

- 柔軟に住まいを選べる

住み替えが容易で、ライフスタイルの変化に合わせやすいです。 - メンテナンスの負担軽減

大規模な修繕や設備の故障は、家主の負担となるため修繕費用がかかりません。

賃貸のデメリット

- 家賃の支払い

老後も家賃の支払いが続きます。 - 住居の不安定性

建物の老朽化や家主の都合で退去を求められる可能性があります。住み替える時に年齢を理由に入居を断られることがあります。 - リフォームはできない

自分の暮らしやすさに合わせたリフォームはできません。

残された配偶者の年金はどうなる?

老後の資金計画は、予期せぬ事態にも対応できるように立てる必要があります。特に、夫婦のどちらかが先に亡くなることにより、残された配偶者の年金の減少を考慮しましょう。

- 1. 夫婦ともに厚生年金で、夫が亡くなった場合(共働き会社員世帯)

-

夫の死亡により、遺族厚生年金の受給権が発生します。妻の基礎年金に加えて、①②③からいずれかを選択できます。

①遺族厚生年金(夫の厚生年金の4分の3)のみを受給

②妻の厚生年金のみを受給

③夫と妻の厚生年金の合計額の2分の1を受給 - 2. 夫が厚生年金、妻が国民年金で、夫が亡くなった場合(専業主婦世帯)

-

夫の死亡により、遺族厚生年金の受給権が発生します。妻の基礎年金に加えて、遺族厚生年金(夫の厚生年金の4分の3)を受給できます。

- 3. 夫婦ともに国民年金で、夫が亡くなった場合(自営業・フリーランス世帯)

-

夫の年金は無くなり、妻の基礎年金(国民年金)のみ受給できます。国民年金の場合は「遺族基礎年金」となり、18歳未満の子どもがいる家庭のみ受給することができます。

参考:女性のライフスタイルの変化等に対応した年金の在り方に関する検討会(平成13年12月)報告書~女性自身の貢献がみのる年金制度~

※資料V-6-4 高齢の遺族配偶者(妻)の遺族年金

夫婦でゆとりを持って暮らすために必要な資金

準備できる老後資金によって、夫婦の生活スタイルやできることに違いが出ます。夫婦でゆとりを持って老後を過ごすために、資金額に応じた暮らし方をみてみましょう。

| 老後資金の総額 | 夫婦の暮らしぶり |

|---|---|

| 1,000万円 | 基本的な生活に必要な最低限の金額。余裕のある暮らしは難しく、節約が必要。 |

| 2,000万円 | 基本的な生活費とともに、趣味やレジャーに少し余裕が生まれる。 |

| 3,000万円 | 生活費に加え、趣味や娯楽、年に1回程度の国内旅行などが可能に。医療費や緊急時の出費にも対応しやすい。 |

| 4,000万円 | 生活にゆとりがあり、趣味や娯楽に自由に投資できる。高額な趣味や旅行も楽しめ、医療費や緊急時のための出費もできる。 |

| 5,000万円 | 豊かな老後生活が可能。高価な趣味や豪華な旅行、高級レストランでの食事など、贅沢な暮らしが楽しめる。安心して老後を過ごせる。 |

この表からわかるように、老後資金の総額によって生活スタイルは大きく異なります。したがって、夫婦の望む老後の暮らし方に合わせて、必要な資金を見積もりましょう。

老後資金不足にどう対処する?

夫婦の老後資金が不足している場合、持ち家の活用、副収入の確保、資産運用などの方法があります。

近年はリースバックやリバースモーゲージを利用し、持ち家を活用して老後資金を調達する方が増えています。この理由は、子ども世帯が自分たちで自宅を購入していて、親世帯が暮らしている住宅は不要になるケースが増えているためです。特に地方の場合は、子どもは都市に勤務、住んでいるため、実家に戻らないケースがとても多く見られます。

持ち家の自宅を活用する

持ち家を所有している夫婦は、自宅を活用して老後の資金を調達する方法があります。主にリースバックとリバースモーゲージの二つの選択肢が存在します。

リースバックで老後資金を調達する

リースバックとは、自宅をリースバック専門会社に売却し、その後も同じ家に賃貸として住み続ける仕組みです。

リースバックでは、まとまった資金を手に入れることができます。売却した自宅から得た資金は、老後の生活費や医療費、旅行など、さまざまな用途に利用できます。一方で、家を売却することで所有権は失われますが、住み慣れた環境で生活を続けることができる点が大きなメリットです。

リバースモーゲージで老後資金を借りる

リバースモーゲージは、持ち家を担保にして金融機関からお金を借りる方法です。リバースモーゲージを利用すると、自宅の価値に基づいて融資を受けることができます。ただし、借金としての性質を持ち、資金の利用に制限がある場合が多く、将来的に所有者が亡くなったときに、家を売却して返済する必要があります。

その他の収入を増やす

近年はシニア向けの求人も増えているため、時間や体力に合わせてパートタイムの仕事をすることが考えられます。他にも、趣味や特技を生かした小規模なビジネスを始めて見るなど、仕事を見つけることで老後の収入源とすることができるでしょう。

退職金で資産運用する

退職金を賢く運用することで、老後資金を増やすことが可能です。株式、債券、不動産投資など、さまざまな運用方法があります。たとえばNISAの投資枠であれば、配当金も非課税で受け取ることができます。ただし、投資にはリスクも伴うため、大切な退職金を失うことにならないように、慎重に行うことが重要です。

ライフイベントを見据えた資金計画

老後資金の計画では、日常の生活費だけでなく、特別な出費への備えも大切です。特に、介護や医療費、住宅のリフォームなどの予期せぬ出費に備えることで、安心して老後を過ごせます。

介護と医療費用

高齢になると、介護が必要になる場合があります。一般的に、介護費用は一人当たり500万円程度が必要とされています。

また、予期せぬ病気によって医療費が高額になる可能性があります。健康保険や介護保険が適用されるものの、自己負担分や保険外の治療に高額の費用がかかるケースがあります。これらの費用に備えるために、必要に応じて医療保険に加入することが効果的です。

ライフイベント別の資金計画

ライフイベントに備えた資金計画を立てることで、老後の安心を手に入れることができます。子どもがいる場合は、子ども世帯に費用負担を頼ることも一つの方法です。

- リフォーム費用

住宅の老朽化やバリアフリー化のためのリフォームには、数百万円が必要になる場合があります。これには、公的な補助金制度を活用することも検討してください。 - 配偶者の死去

配偶者が亡くなると、年金が減少し、葬儀費用の準備が必要です。 - 高齢者施設への入居

老人ホームへの入居は、入居費用として数十万円〜数百万円、加えて月額の利用料が必要です。これらの費用は、老後資金計画に早くから組み入れましょう。

まとめ:夫婦で安心して老後を過ごすために

老後は、人生の集大成とも言える大切な期間です。夫婦で安心して楽しい老後を送るためには、適切な資金計画が必要です。

平均寿命と生活スタイルに基づき、夫婦の老後資金を見積もることが大切です。持ち家か賃貸か、または高齢者施設への入居を考慮することで、必要な資金額は大きく異なります。そして、年金は老後の基本的な収入源です。夫婦の職業によって異なる年金額を理解し、資金計画に組み込みましょう。

介護費用、医療費、リフォームなど、老後には予期せぬ高額な出費が発生することがあります。万が一資金が不足しても、持ち家を活用して資金を調達できることを覚えておきましょう。

自宅を活用して老後資金を調達したい方は、リースバック専門店「イエする」までご相談ください。安心して老後を迎えられるように、準備をする手助けができればと思います。